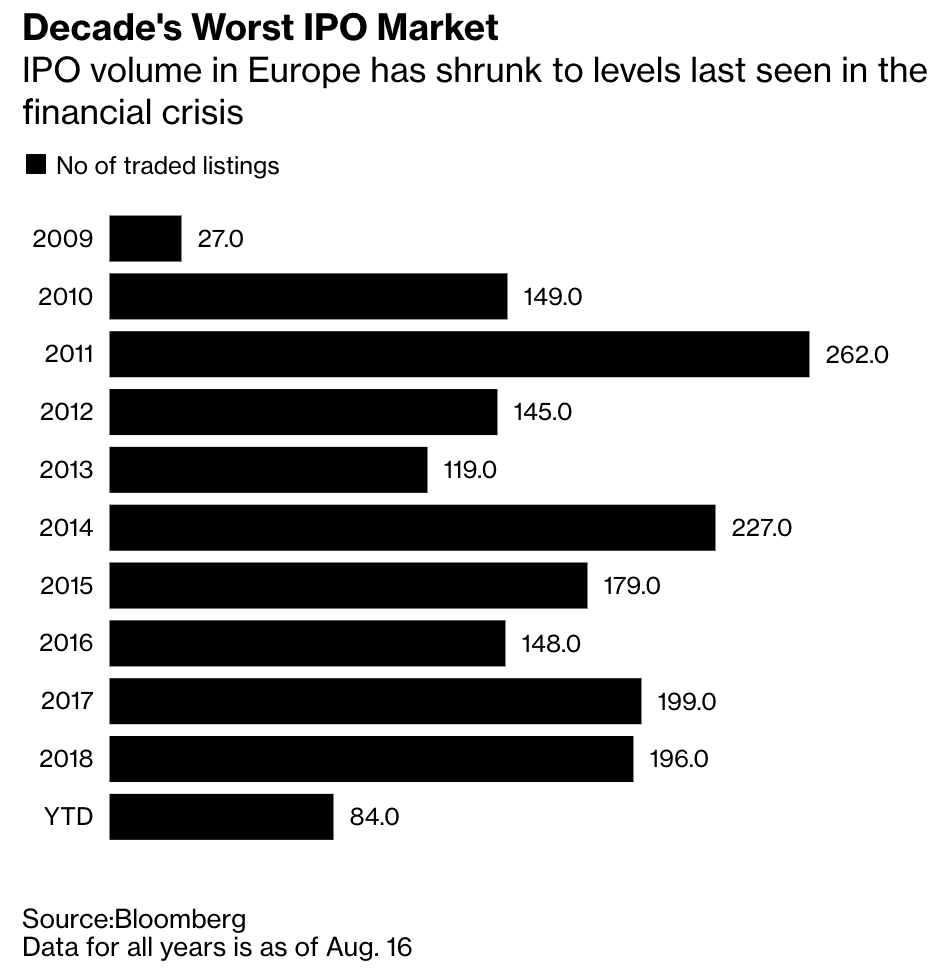

Optzeci și patru de companii s-au listat în Europa în acest an, cele mai puține din ultimii zece ani, conform datelor compilate de Bloomberg. Valoarea totală a acestor oferte este cea mai mică din 2013.

Dintre listări, Airtel Africa Plc și Finablr Plc au eșuat. Între cele care aproape s-au listat, Swiss Re AG a retras, luna trecută, IPO-ul unității sale ReAssure Group Plc, cu câteva ore înainte de listarea planificată, notează agenția.

Situația poate fi pusă pe seama escaladării războiului comercial, însă și schimbările structurale determină atât reducerea ofertei, cât și a cererii de noi acțiuni: fondurile bogate în numerar dădăcesc startup-urile mai mult timp fără a le lista, iar fondurile cu portofolii gestionate activ – genul care ar cumpăra într-un IPO – pierd clienți în beneficiul fondurilor care urmăresc indici.

Pentru investitorii care au bani să investească în acțiuni, aceasta înseamnă mai puține companii de calitate, cu o creștere ridicată. Piața de acțiuni, cel puțin în teorie, ajută la răspândirea averii prin creșterea economiilor. Îngrijorarea este că, pe măsură ce companiile cu creștere rapidă își întârzie IPO-urile, portofoliile “de familie” vor fi umplute cu investiții mai puțin atractive.

Achizițiile și fuziunile împreună cu scăderea numărului listărilor noi a dus la scăderea cu 29% a numărului de companii tranzacționate în Europa dezvoltată între 2000 și 2018, arată datele compilate de Schroders Plc.

„Dacă ducem acest lucru la extrem și toate întreprinderile atractive și de înaltă calitate decid că nu vor să devină publice și că se vor finanța doar cu bani privați, atunci pentru investitorii de pe piața publică, raman o mulțime de companii cu o calitate mai mică, cu o creștere mai mică ”, a spus Duncan Lamont, șef de cercetare și analiza la Schroders.

Evaluările mari ale acțiunilor au dus la „un decalaj între așteptările vânzătorilor și zona de confort din partea cumpărătorilor”, a declarat Alexandre Zaluski, șef pentru EMEA la Mizuho Financial Group Inc.

De asemenea, ratele mici ale dobânzilor au permis capitalului privat și fondurilor de capital de risc să sprijine companiile mai mult timp. Fondurile private equity aveau cash de 240 de miliarde de dolari la sfârșitul anului 2018, cel mai mult din 2012, potrivit furnizorului de date Preqin.

Randamentele sub zero de la nivel european înseamnă, de asemenea, că creditul este ridicol de ieftin, ceea ce – într-o oarecare măsură – înlocuiește în continuare necesitatea strângerii de fonduri prin piața de capital.