Oferta publică inițială Premier Energy este așteptată să se încheie la prețul de 19,5 lei/acțiune, potrivit informațiilor Bloomberg, care arată că oferta este suprasubscrisă. Oferta se încheie astăzi, 15 mai.

Intervalul orientativ al Prețului de Ofertă a fost stabilit între 19 RON și 21,50 RON pe Acțiune Oferită.

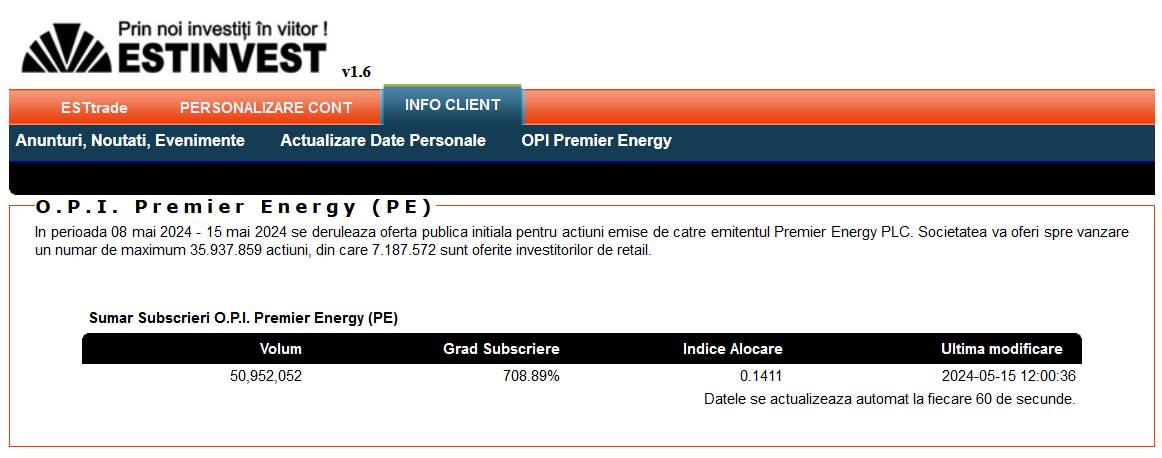

Oferta include până la 35.937.859 Acțiuni Oferite: (i) un număr de până la 25.000.250 Acțiuni Noi oferite spre subscriere de Societate, și (ii) un număr de până la 6.250.063 Acțiuni Existente oferite spre vânzare de către principalul său acționar EMMA Alpha Holding Ltd (“EMMA Capital”, “Acționarul Vânzător”) (împreună, “Acţiunile de Bază”), și un număr de până la 4.687.546 Acțiuni Supra-alocate puse la dispoziţie de EMMA Capital.

Oferta publică inițială constă într-o ofertă publică adresată investitorilor de retail și instituționali din România, precum și într-o ofertă adresată investitorilor instituționali internaționali eligibili. Oferta este împărțită în două Tranșe ale Ofertei, după cum urmează:

(i) 20% din Acţiunile Oferite vor fi oferite iniţial Investitorilor de Retail, iar (ii) Acţiunile Oferite rămase vor fi oferite iniţial Investitorilor Instituționali.